Медицинская страховка – необходимость для путешественника, выезжающего за рубеж. Траты на нее минимальны по сравнению с тем, какой счет вам может выставить иностранный госпиталь. Бесплатная помощь врача для граждан РФ действует только в Великобритании и Белоруссии – с этими государствами Россия подписала взаимные соглашения.

Зачастую страховку выбирают по цене, не особенно вчитываясь в условия. Так делать не стоит. Равно как и приобретать ее «для галочки» при оформлении визы (например, в страны Шенгенской зоны). Это не очередная бумажка в кипе документов для путешественника, а практичный инструмент, гарантия того, что вас поставят на ноги и не вынудят продавать машину или даже квартиру на родине для оплаты счета.

Основные понятия

В статье мы расскажем, что входит в адекватный полис, как его оформить онлайн, почему франшиза – не ваш вариант, какие сюрпризы ждут туриста в зарубежной больнице. Но начнем с основных понятий, упомянутых в страховом договоре.

Вас в нем именуют страхователем, застрахованным или выгодоприобретателем. Ассистанс – сервисная компания, работающая в паре со страховщиком. Именно с ней придется связываться за границей, а ассистанс уже вызовет скорую, подберет госпиталь и позаботится о транспорте. По счетам, в свою очередь, платит страховщик.

В договоре прописаны страховые случаи – негативные события, в которые турист может угодить за границей. Если вы упадете с мотоцикла и сломаете ногу, потеряете паспорт, случайно причините ущерб другому гражданину, а в документе этого не прописано, то в возмещении страховщик откажет.

Дешевые полисы, как правило, снабжены франшизой. Это сумма, которую при обращении к медикам предстоит заплатить вам, например $30, 50, 70… Предположим, франшиза – $50, прием у врача – $75. $50 отдадите вы, остаток – страховщик. Поэтому не нужно гнаться за экономией и брать страховку с франшизой.

Тот максимум, что страховщик готов выложить за услуги докторов, называется страховой суммой. Также встречаются варианты лимит ответственности и сумма покрытия. Стандартная страховая сумма – $50 тыс. При въезде в страны Шенгена обязательно покрытие на €30 тыс.

На примере популярного среди россиян Таиланда мы покажем, что лучше выбрать страховку с покрытием $50 тыс., чем 30 тыс (не соблазняйтесь мизерной экономией).

Впрочем, в защиту Таиланда стоит сказать, пусть медицина тут дорогая, но качественная: американский Университет Джона Хопкинса поставил Таиланд на шестое место в рейтинге охраны здоровья среди 195 государств. Азиатское королевство обошло даже Швецию и Южную Корею.

Как расширить стандартный полис

Страховка для выезда за рубеж (полис ВЗР) – это гарантия экстренной помощи: транспортировки, пребывания в госпитале, лечения – в ограниченных пределах. За большинство полезных опций придется доплачивать отдельно. Выбираются они с оглядкой на то, куда вы едете. Самые важные опции мы собрали в таблице.

| Спорт и активный отдых | Сюда входят горные лыжи, серфинг, вождение байка, пешеходный туризм и другие активности. Некоторые страховщики (скажем, Tripinsurance) включают байк в базовый пакет. При этом нужно располагать правами категории A и надевать шлем. Найдут в крови алкоголь – откажут в выплате. |

| Солнечные ожоги | Летите на море? Не забывайте про эту опцию. |

| Хронические заболевания | Пример: обострение гастрита. Чаще всего доктор выдает обезболивающее. Операция возможна лишь при угрозе жизни. |

| Беременность | Одни страхуют на 12 недель, другие – на 24. Вариант с 31 неделей встречается редко. |

| Защита багажа | Потерю багажа авиакомпания возмещает из расчет $20 за 1 кг. Компенсация же от страховщика может составить $0,5–2 тыс (сюда входят и траты на вещи первой необходимости). |

| Страхование от невылета | Пригодится, если в визе откажут. Страховщик возместит отель и билеты. То же самое применимо к экстренной госпитализации. |

| Страхование документов | Потеряли? Страховщик оплатит их восстановление. |

| Страхование от задержки рейса | Вам компенсируют каждый час ожидания (если рейс задержался больше чем на 4 ч). |

| Страхование гражданской ответственности | Подразумевается ущерб, ненамеренно нанесенный другому лицу (чужому имуществу). Допустим, если вы задели кого-то на горнолыжном склоне. |

| Несчастные случаи | Вам положены лечение плюс компенсация. |

| Юридическая помощь при нарушении местных законов (за исключением ДТП и уголовных дел) | Консультация юриста, оплаченная страховой компанией. |

| Путешествие на личной машине | На случай угона или ДТП. |

Ассистансы

На страховой – возмещение расходов, на ассистансе – решение всех важных вопросов. Именно с ассистансом вы будете общаться при возникновении проблем в поездке. Давайте посмотрим на известные сервисные компании.

- Mondial Assistance (работает в тандеме с Allianz). Никаких сюрпризов, большинство отзывов – положительные. Стоимость – не самая доступная. Зато полисы могут смело покупать и те, кто едет в отпуск на пару недель, и те, кто зимует за рубежом, и те, кто отправился в кругосветку (есть полис на 365 дней).

- Euro-Center Holding. Тоже без подводных камней. Поэтому и ценовая категория – как у Mondial.

- Oxygen (AXA Assistance). Работает качественно, под стать Mondial и Euro-Center.

- Tripinsurance. Предлагает услуги, оптимальные по цене/качеству. Несколько лет назад эта фирма вызывала наибольшее доверие, параллельно выступая страховщиком и ассистансом. С 2018 года она сотрудничает с рядом сервисных компаний, чтобы оперативнее реагировать на запросы пострадавших путешественников. В отличие от многих конкурентов, позволяет приобретать полисы из-за границы (с франшизой $50). В мобильном приложении ее полисы дешевле, чем на сайте. Через приложение же можно проконсультироваться с врачом.

- Savitar. Тоже хорошее соотношение стоимости и качества.

- Class Assistance. В одном ряду с Savitar и Tripinsurance. Сотрудничает с «Либерти». Подойдет тем, кто хочет задержаться в одной стране на полгода. Страховка в государства Юго-Восточной Азии всегда идет с франшизой.

- Europ Assistance. Работает, например, с банком «Тинькофф». Полис от «Тинькофф» хорош тем, что включает лечение при обострении хронических болезней.

- Global Voyager Assistance. Репутацию ассистанса серьезно подпортило множество отрицательных отзывов.

Среди ассистансов распространено сотрудничество с несколькими страховщиками: Class Assistance – с «Либерти», «Ренессанс страхованием» и «АльфаСтрахованием», Savitar – с ERGO, «Согласием», «УралСибом» и «Абсолютом», Global Voyager Assistance – с «Росгосстрахом», ВТБ и «АльфаСтрахованием». Идеальных ассистансов не существует – помните это, выбирая страховку.

Телефон ассистанса указан на полисе. Звонить в экстренной ситуацию нужно ему, а не в страховую. Альтернатива – написать e-mail. У вас спросят дату пересечения границы и проверят, не истратили ли уже вы дни по полису. Если полисов два – дни в них не плюсуются.

Договариваться самостоятельно в больнице не нужно. Ассистанс свяжется со страховщиком, тот вышлет в госпиталь гарантийную бумагу. Просто уточните в больнице на ресепшене, что администратор ее получил. Оставлять на ресепшене паспорт в залог не стоит. Как и рассчитываться наличными – если только это не госпиталь в глуши. Всякое действие необходимо согласовывать с ассистансом, дабы страховая не нашла повод отвертеться от компенсации.

Кто платит

Вариантов может быть два:

- страховщик напрямую рассчитывается с больницей;

- вы платите (согласовав с ассистансом), а по приезду на родину страховщик возмещает ваши расходы.

Во втором случае необходимо в течение 30 дней предоставить страховщику кипу документов с печатями: полис, медицинские бумаги (с датами обращения и диагнозом), счета на бланках госпиталя с перечнем оказанных услуг или рецепт от доктора, подтверждение расчета (например, счет из аптеки). Вдобавок страховщик обязан компенсировать траты на телефонные разговоры с ассистансом и такси.

Важное примечание для тех, кто улетает надолго: краткосрочный полис тут не подойдет, понадобится годовой. Годовые полисы встречаются двух видов: первый предполагает возвращение из-за границы каждые 90 дней, второй же не имеет ограничения по продолжительности поездок, но и стоит существенно дороже – от 40 тыс. руб.

Наш опыт

Мы никогда не отправляемся в путешествие без страховки. Лучше купить полис и не воспользоваться им, чем не купить и сильно об этом пожалеть. Для простуд, каких-то мелких травм есть аптечка, но она не поможет в более серьезных случаях.

За все годы поездок воспользоваться страховкой нам приходилось четыре раза: при кишечной инфекции, с острой зубной болью, при проблеме с почками и с укусом насекомого. И каждый раз лишь одно посещение врача окупало стоимость страховки. А мы получали адекватное лечение и продолжали отдыхать дальше после выздоровления.

Лучше всего сработал Mondial в паре с Согласием: быстро направили в госпиталь, где нас уже ждали все подтверждающие документы. Сдача анализов, прием врача, лекарства, повторный прием — все без проблем. Также к ним обращались, когда у молодого человека началась сильная зубная боль, причина которой — зуб мудрости. Благо, в страховке была сумма, покрывающая экстренные стоматологические расходы. Мы немедленно были направлены в госпиталь, зуб был вырван, а мы продолжили наслаждаться морем солнцем и пляжем.

Class Assistance совместно с Либерти оставил далеко не самое лучшее впечатление. Первое обращение было без особых проблем. Зато после укуса насекомого, когда у меня распухла рука, была температура, а краснота поднялась от запястья к плечу, после обращения я ждала направления в госпиталь часов 5. Оказалось, что помимо сильной аллергической реакции насекомым была занесена инфекция. После выписанных лекарств был назначен повторный прием, который страховая не хотела одобрять. В общем, нужно ли говорить, что у них страховку мы больше не берем.

Как оформить туристическую страховку онлайн

Для сравнения полисов ВЗР (цен и условий) мы рекомендуем агрегатор Cherehapa.ru. Оформление не займет много времени, вот инструкция.

На главной странице сайта выбираете направление, даты, число и возраст туристов.

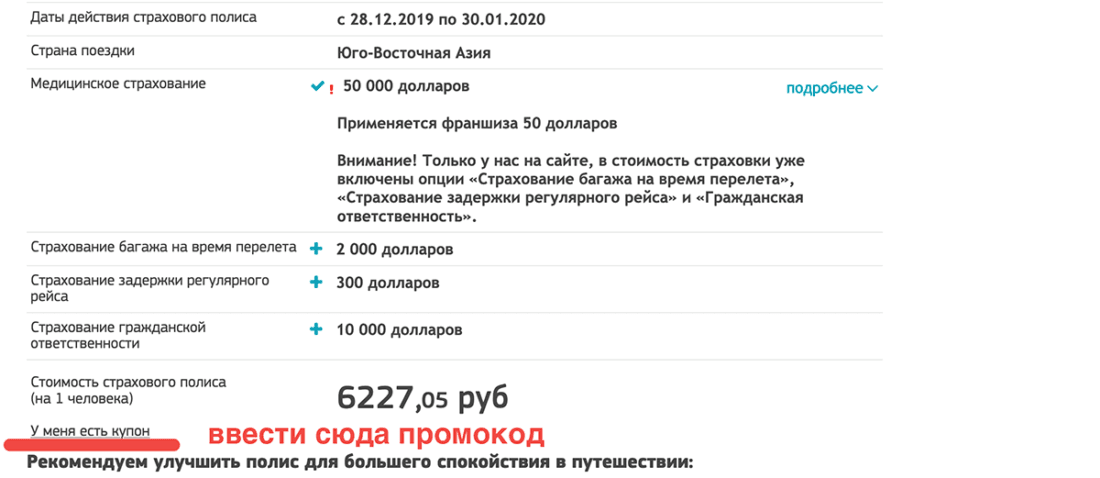

Теперь перед вами список страховщиков – указываете лимит ответственности и справа галочками отмечаете опции, расширяющие полис (не забудьте отметить езду на мотоцикле, если собираетесь использовать этот транспорт).

Сравниваете условия (зеленые плюсики и галочки показывают, какие опции включены в выбранный полис) и кликаете на подходящее предложение (мы предполагаем, что вы уже почитали отзывы о страховщиках и узнали, с какими ассистансами они сотрудничают).

На странице оплаты вводите паспортные и контактные данные, промокод (если есть) и оплачиваете.

Полис поступит на e-mail. Сохраните его на мобильник и распечатайте – вдруг смартфон разрядится?

В целом порядок действий при покупке страховки для путешествий следующий: просмотреть отзывы о страховых и ассистансах, зайти на сайт-агрегатор типа Cherehapa.ru, выбрать сумму покрытия как минимум $50 тыс., отметить дополнительные опции в зависимости от целей поездки, уточнить, нет ли франшизы. Сравнивайте по ассистансу, а не по стоимости полиса.

Помните, недостатки дешевой страховки – это звонки и переводчик за ваш счет, обезболивающие вместо настоящего лечения, оплата из собственных средств до возмещения, франшиза. Экономия может сильно испортить отпуск и здоровье. Будьте предусмотрительнее и сознательнее.

Если у вас остались вопросы или есть негативный или положительный опыт обращения в страховые компании, то не стесняйтесь, спрашивайте и делитесь в комментариях.

Очень полезная статья, как раз актуально перед отпуском, спасибо! :)

Сколько бываю за границей, никогда не пользовалась оформленной страховкой, хотя без нее за пределы России никуда..в первый раз страховку получила вместе с пакетом документов от турагентства, потом уже оформляла сама. Однажды попыталась воспользоваться стоматологической помощью по страховке, когда пришлось удалять больной зуб, причем болел он всю ночь так, что я утром побежала к первому поблизости стоматологу, а когда попросила его дать мне справку, то получила короткий ответ, что он со страховыми компаниями не работает. Первый опыт оказался неудачным…

Да, печальный опыт… Конечно, во всех правилах при приобретении страховки написано, что с представителями страховой компании нужно связаться до обращения к врачам.

Очень много нюансов при выборе страховки, наплевательски к этому вопросу относиться нельзя, мало ли что случится. Придется расплачиваться.

Хочу поделится своим неудачным опытом использования медицинской страховки. Группа Ренесанс страхование. Страховку оформлял при Визовом центре. Это было моей первой ошибкой, то что я не удосужился уточнить про офис страховой компании и то, что документы после страхового случая необходимо подавать лично. По приезду в Грецию, супруга простыла, так как кондиционер практически не выключали. Аптеки в городке, где мы остановились не было, зато был русскоговорящий врач. Заказали такси и поехали в соседнюю деревушку в аптеку. Аптекарша осмотрела горло жены и сказала, что нужны антибиотики, но их продают только по назначению врача. Вторая ошибка то, что не взяли антибиотики. Врач осмотрел супругу и сделал назначения. На этом же такси вернулись в аптеку и купили необходимые лекарства. За дополнительную поездку таксист не взял с нас ни цента. Сумма осмотра составила 80 евро. Врач написал справку и указал сумму, оплаченную нами. Третья ошибка, что сразу не позвонил в сервисную службу страховой компании. Простуда прошла буквально в течении двух дней. Отдых был не испорчен. Отдохнули классно. Мытарства начались по возвращению. По приезду позвонил в страховую компанию. Документы велели привезти лично. Ехать только ради этого, так это 1000 рублей только на дорогу. Решили совместить поездку с командировкой. Получилось поехать через 2 недели. Сказали, что в справке не указана причина по которой обращались. Написал письмо в Грецию, выслали справку ту, которую потребовали в страховой компании. Следующая поездка. И снова облом. Прошёл месяц в течении которого я должен был предоставить документы. Во общем плакали мои денежки. В связи с моим случаем хочу предостеречь самостоятельных путешественников. И дать три полезных совета. Несмотря на летнюю погоду берите в дорогу антибиотики обязательно Ну и лекарство для кишечника, чтобы не повредить микрофлору кишечника. Оформляйте страховку в компании, офис, которой есть в Вашем городе. И как только заболели, обращайтесь в сервис-центр страховой компании. Телефоны у них обычно бесплатные. Пока наши страховые компании работают не на клиента, а на себя. Ну, а если уверены в своём здоровье, то покупайте самые дешёвые страховки, только вероятность того, что получите страховые деньги будет равна максимум 10-15%. Буду рад, если мои советы кому-нибудь пригодятся. Удачи всем и приятных путешествий.

Раиль, Вы как всегда с бесценными советами, спасибо!

И желаю Вам больше не болеть — ни в путешествии, ни дома :)